تقریبا 98 درصد از مردم پولهای خود را در یک حساب بانکی نگه میدارند؛ اما آیا تا به حال به این فکر کردهاید که مردم قبل از به وجود آمدن بانکها با پولهای خود چه میکردند؟! قبل از اینکه ما چنین امکانی برای نگهداری از پولهایمان داشته باشیم، مردم تمام پول خود را در قابلمههای آشپزخانه و یا قلکهای شبیه به خوک ذخیره میکردند؛ اما با گذشت زمان، موسسات بانکی با اولین بانکهای مدرن در طول قرون وسطی و دوره رنسانس اولیه وارد در ایتالیا راهاندازی شدند. در واقع، کلمه «بانک» از اصطلاح ایتالیایی «branco» گرفته شده است و برخی از قدیمیترین بانکهای جهان برای چندین قرن فعالیت مداوم داشتهاند.

بانکها مؤسساتی هستند که خدمات مالی مانند پذیرش سپرده، اعطای وام، انتقال پول و صدور ارز ارائه میکنند. بانکها نقش حیاتی در اقتصاد دارند، زیرا تجارت را آسان میکنند، دارایی را توزیع میکنند و عرضه پول را تنظیم میکنند. همچنین بانکها فرهنگ، سیاست و فناوری زمان خود را منعکس میکنند، زیرا با تغییر نیازها و فرصتها سازگار میشوند.

تاریخچه بانکداری در ایران و جهان داستان جذابی است از اینکه چگونه جوامع بشری روشهایی را برای ذخیره، مبادله و ایجاد ارزش در طول زمان توسعه دادهاند. در این مقاله از مدرسه کسب و کار ماهان، بیایید با همدیگر نگاهی به تاریخچه بانکداری در ایران و جهان داشته باشیم.

تاریخچه بانکداری

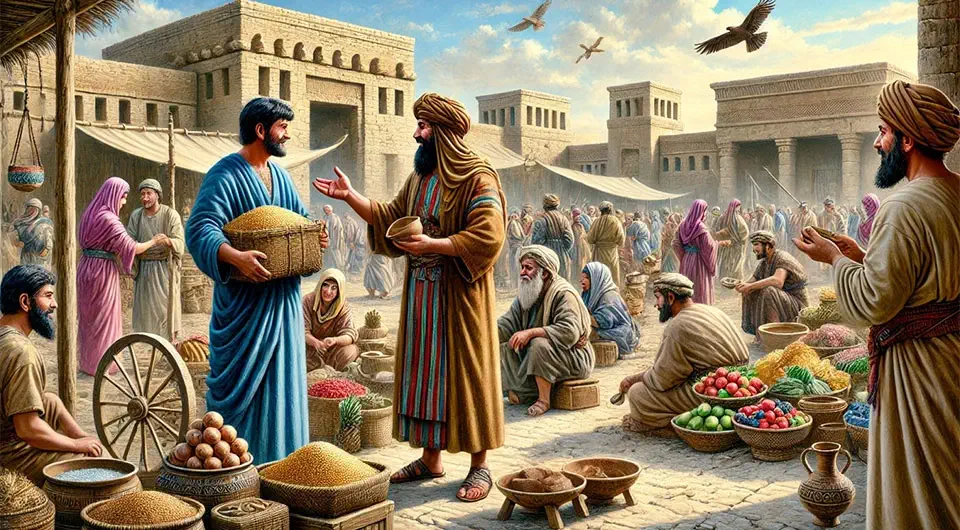

تاریخچه بانکداری به بینالنهرین باستان، در حدود ۲ هزار سال قبل از میلاد، جایی که اولین شکل اعطای وام رخ داد، باز میگردد. معابد که اغلب بهعنوان اولین بانکها شناخته میشدند، مانند مخزنی برای اقلام با ارزش و غلات عمل میکردند و کشیشان این منابع را به کشاورزان و بازرگانان قرض میدادند.

علاوه بر این، معابد مسئولیت نگهداری سوابق این معاملات را برعهده داشتند و سبب بهوجود آمدن مفهوم حسابداری شدند.

در یونان باستان، مفهوم بانکداری با پیدایش وامدهندگان و سپردهگذاران خصوصی تکامل بیشتری یافت. در حدود ۶۰۰ سال قبل از میلاد، دولتشهر یونانی آتن اولین سیستم استاندارد ضرب سکه را معرفی کرد که تجارت را تسهیل و به رشد فعالیتهای بانکی کمک کرد.

تاریخچه بانک در جهان

دقیقاً نمیتوان گفت که چه زمانی بانکداری به شیوهی درست و امروزی آغاز شد. با این حال، شواهدی وجود دارد که نشان میدهد احتمالاً حدود 8000 سال قبل از میلاد بانکها بهوجود آمدند. البته اگرچه به شکلی که اکنون ما میبینیم، نبودهاند. بیشتر این بانکها بایگانی معاملاتی بود که انجام میشد.

یکی از اولین نمونههای بانک رسمی، بانک بابل بود که در حدود 2000 سال قبل از میلاد در بینالنهرین فعالیت میکرد. این بانک توسط کاهنان و کاتبان اداره میشد و ثبت معاملات را روی لوحهای گِلی ثبت میکردند. در این بانک سپردههای طلا و نقره پذیرفته و در قبال آن و به کشاورزان و تجار وام ارائه میشود.

یکی دیگر از نمونههای اولیه بانک، بانک آتن بود که حدود 500 سال قبل از میلاد در یونان باستان فعالیت میکرد. این بانک توسط مقامات دولتی اداره میشد و ثبت سوابق روی لوحهای چوبی انجام میگرفت. در این بانک سپرده سکهها و اشیای قیمتی بود که در قبال آن به افراد و حتی شهرهای دیگر وام پرداخت میشد.

امپراتوری روم سیستم بانکی را از یونانیان تقلید کرد و آن را در سراسر قلمرو وسیع خود گسترش داد. رومیها بانکهای عمومی بهنام mensae تأسیس کردند که امور مالی دولت مانند جمعآوری مالیات، پرداخت حقوق و تأمین منابع مالی جنگها را برعهده داشتند.

علاوه بر این رومیان بانکهای خصوصی به نام argentariae داشتند که به افراد و مشاغل، خدمات ارائه میدادند. بانکهای خصوصی سپردههای سکهها و اشیای قیمتی را میپذیرفتند و در قبال آن پولی با بهره قرض میدادند و یا پول را با ارزهای مختلف مبادله میکردند و در قبال آن اسنادی معتبر صادر میکردند تا تجار برای تجارت بینالمللی استفاده کنند. همچنین بانکهای خصوصی دارای شبکهای از شعب و نمایندگان مختلف بودند که در سراسر امپراتوری رم فعالیت میکردند.

فروپاشی امپراتوری روم در قرن پنجم میلادی منجر به افول بانکداری در اروپا شد. بیثباتی سیاسی، ناآرامیهای اجتماعی و افول اقتصادی که به دنبال آن اتفاق افتاد، بانکداری را مخاطرهآمیز و بیسود کرد. در نتیجه بیشتر مردم به استفاده از مبادله کالا به کالا یا ارزهای محلی برای تجارت بازگشتند.

تنها مؤسسههایی که در آن دوران برخی از فعالیتهای بانکی را حفظ کرده بودند، کلیساها و صومعهها بودند؛ زیرا آنها مکانهای مقدس و امن برای نگهداری پول و اشیاء قیمتی محسوب میشدند. همچنین برخی از معابد فعالیتهای مانند قرض دادن، قرض گرفتن، جمعآوری مالیات و کمکهای مالی را انجام میدادند. بهعنوان مثال معبد آرتمیس، برای مثال، مکانی برای سپردهگذاری پول نقد بود و اسناد بدهی در آنجا نگهداری میشد.

اولین تمدن در جهان غرب، که اعتقاد بر این است که سکههای فلزی را بهعنوان ارز تولید و رواج دادند، لیدیانها (lydians) و 700 سال قبل از میلاد بودند. با ورود این سکههای فلزی به بازار دیگر معامله فلزات گرانبها مانند نقره، برنز و طلا کاهش یافت.

استفاده از سکههای فلزی تا قرن دهم ادامه داشت تا اینکه چینیها برای اولین بار پول کاغذی را معرفی کردند. دولتها در این زمان یک ارز استاندارد را ترجیح میدادند؛ زیرا مدیریت و جمعآوری مالیات بسیار آسانتر بود و نگهداری ارز کاغذی نسبت به فلز، هزینهی کمتری داشت.

احیای بانکداری در اروپا در قرون وسطی (قرن 11-15) آغاز شد، زمانیکه تجارت و بازرگانی دوباره رونق گرفت. جنگهای صلیبی (قرن 11-13) تقاضا برای پول و اعتبار را افزایش داد؛ زیرا زائران و سربازان برای سفر به سرزمین مقدس به بودجه نیاز داشتند.

در آن دوران شهرهای ایتالیا مانند ونیز، فلورانس و جنوا بهعنوان مراکز پیشرو بانکداری در اروپا ظهور کردند، زیرا به مسیرهای تجاری و بازارهای سراسر دریای مدیترانه دسترسی داشتند. در آن زمان بانکداران ایتالیایی تکنیکها و ابزارهای جدیدی مانند برات (اسنادی که پرداخت از شخصی به شخص دیگر را ضمانت میکرد)، حسابداری دوطرفه (سیستمی که هم بدهیها و هم اعتبارات را برای هر تراکنش ثبت میکرد) و شراکت (توافقاتی که سود و زیان را بین چندین سرمایهگذار تقسیم میکردند)، را برای بانکداری توسعه دادند. برخی از اولین اشکال کارگزاری نیز در این بانکها و در آن دوران صورت گرفت.

بزرگترین تغییرات در ساختار بانکها در قرن هفدهم تا نوزدهم و بهویژه در لندن رخ داد. اولین بانکی که اسکناس ارائه کرد، بانک انگستان بود. اسکناسها در ابتدا مانند سفته بودند. مردم پول نقد را در بانک واریز میکردند و یک یادداشت مبنی بر اینکه فلان مبلغ در این بانک است، دریافت میکردند. با گذشت زمان، بانک شروع به ارائه چک، سود مبالغ واریزی و خدمات بانکداری سنتی کردند. این اتفاق دقیقاً همزمان با انقلاب صنعتی در بریتانیا رخ داد.

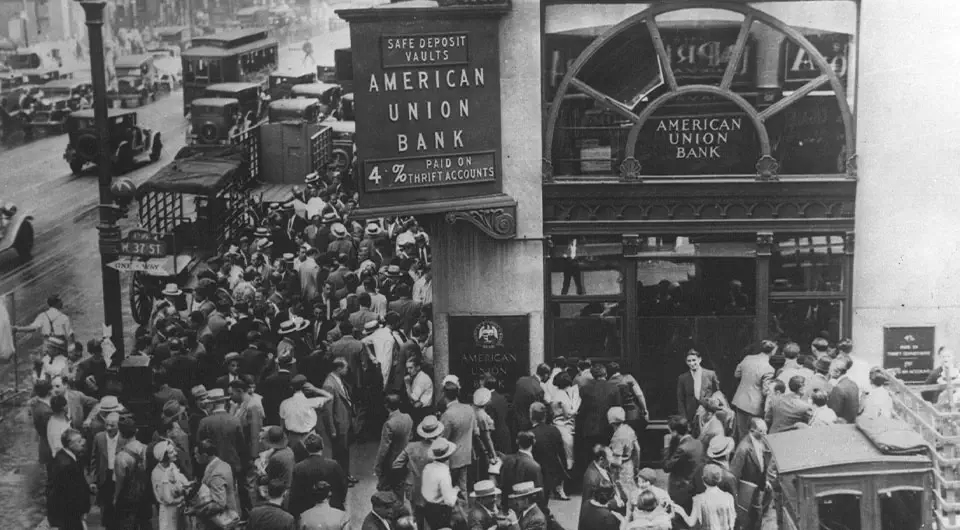

اولین بانکهای مدرن عمر متوسطی در حدود پنج سال داشتند؛ زیرا در این دوران میتوانستند اسکانسهای خود را منتشر میکردند؛ در نتیجه اگر بانکی ورشکسته میشد، مشتریان سپردههای خود را از دست میدادند. بنابراین برای رسیدگی به این مشکلات، پس از جنگ انقلابی الکساندر همیلتون بهعنوان اولین وزیر خزانهداری در اولین بانک مرکزی ایالات متحده آمریکا در آن دوران انتخاب شد.

تاریخچه بانکداری در جهان

ریشه و تاریخچه بانکداری را میتوان در تمدنهای باستانی مانند بینالنهرین، مصر، هند، چین، یونان و روم جستوجو کرد. این جوامع از اشکال مختلف مانند غلات، گاو، صدف، سکههای فلزی و اسکناسهای کاغذی برای تسهیل تجارت و بازرگانی استفاده میکردند.

بازرگانان را میتوان اولین وامدهندگان در دنیای بانکداری آن زمان معرفی کرد؛ زیرا آنها همیشه مقداری پول را ذخیره میکردند و آن پول را به افرادی که نیاز داشتند با بهره قرض میدادند. همچنین گاهی پولهای خود را با ارزهای مختلف مبادله میکردند.

توسعه بانکداری از شمال ایتالیا در سراسر امپراتوری مقدس روم و در قرن 15 و 16 به شمال اروپا گسترش یافت. بهدنبال آن تعدادی نوآوری مهم در آمستردام و در جمهوری هلند در قرن هفدهم و در لندن در قرن هجدهم رخ داد. همچنین در طول قرن بیستم، پیشرفتهای مخابراتی و محاسباتی، تغییرات عمدهای را در عملیات بانکها ایجاد کرد و که باعث شد بانکها بهطرز چشمگیزی از نظر اندازه و گستردگی جغرافیایی افزایش یابند. این در حالی بود که اولین ورشکستگی بانکها در دوران بحران مالی سالهای 2007 و 2008 رخ داد که باعث شد بسیاری از بانکهای بزرگ در جهان تعطیل شوند و همین آغازی برای تحولات در مورد مقررات بانکداری بود.

در قرن بیستم بانکها به شکلی که ما امروزه میبینیم، ظاهر شدند. در واقع، بسیاری از فناوریهایی که در طول قرن بیستم توسعه یافتند مانند سیستمهای خودپرداز و پرداختهای سوئیفت امروزه در بانکها هنوز مورد استفاده قرار میگیرند.

بانکداری اغلب در خط مقدم پیشرفت تکنولوژی مدرن قرار دارد. بهعنوان مثال، دستگاههای خودپرداز در دهه 60 برای کمک به سپردهگذاران برای دسترسی به وجوه خود پس از ساعت کاری ایجاد شدن. اخیراً نیز سیستمهای پرداخت الکترونیکی با کمک اینترنت، تجارت مدرن را متحول کردهاند.

60 سال پس از توسعه اولین دستگاه خودپرداز، فناوری بانکداری با کارتهای اعتباری و برنامههای تلفن همراه کاملاً دگرگون شده است. برنامههای بانکداری در تلفن همراه دسترسی به سپردهها و پرداختهای الکترونیکی را به صورت آنی و تقریباً از هر کجا ممکن ساخته است. همچنین در چند سال اخیر، نسل جدیدی از فناوری مالی که فین تک نامیده میشود، ظهور کرده است.

فنآوری مالی پیشرفته که با اصطلاح فینتک شناخته میشود، تقریباً تمام جنبههای بانکداری سنتی را متحول کرده است. اکنون اپلیکیشنها در حال جایگزینی افتتاح و مدیریت حسابهای سنتی شدهاند که میتواند انتظار داشت که رشد بانکداری آنلاین بیشتر از بانکهای سنتی در آینده ادامه خواهد داشت.

فینتک همچنین فرآیندهای دستی قبلی مانند پرداخت به فروشندگان و پردازش تراکنشها را بهبود بخشیده است. این احتمال وجود دارد که در آینده، فینتک در قلب نوآوری بانکی باقی خواهد ماند.

اولین بانک جهان در کدام کشور تاسیس شد؟

قدیمیترین بانکی که هنوز وجود دارد، بانک مونت دی پاسکی دی سینا Banca Monte dei Paschi di Siena است که در سال 1472 در سیهنا ایتالیا تأسیس شد. فعالیتهای آن شامل بانکداری تجاری مانند پذیرش سپرده، اعطای وام و انتشار اوراق قرضه بود.

اولین بانک دولتی در جهان نیز بانک سنت جورج (Bank of Saint George) بود که در جنوا ایتالیا و در سال 1407 تأسیس شد. این یک موسسه عمومی و دولتی بود که بهعنوان بانک سپردهگذاری، وام دهنده و عامل مالی برای دولت جنوا فعالیت میکرد و در بسیاری از نقاط دیگر اروپا و مدیترانه شعبه داشت. بانک سنت جورج در سال 1805 توسط ناپلئون بناپارت منحل شد.

اولین بانک جهان

بانک Berenberg که بانکی چند ملیتی محسوب میشود و دفتر مرکزی آن در هامبورگ آلمان است. این بانک که توسط خانواده Flemish Berenberg ساخته شده، در سال ۱۵۹۰ (یعنی ۴۳۲ سال قبل) بنا شده و اولین بانک جهان است.

صاحبان آن خانواده برنبرگ/گوسلر، از بازرگانان رده بالای هانسیایی جمهوری شهر هامبورگ و از خانوادههای زیادی بودند که از سال ۱۷۳۵ در دولت ایالت شهر خدمت میکردند.

بانک برنبرگ در بانکداری سرمایهگذاری، بهخصوص تحقیقات سهام در سراسر اروپا، کارگزاری و معاملات بازار سرمایه، مانند بانکداری خصوص برای مشتریان ثروتمند و مدیریت داراییهای سازمانی فعال است. از دهه ۲۰۰۰، این بانک تمرکز اصلی خود را بر تامین مالی بانکداری متمرکز کرده است.

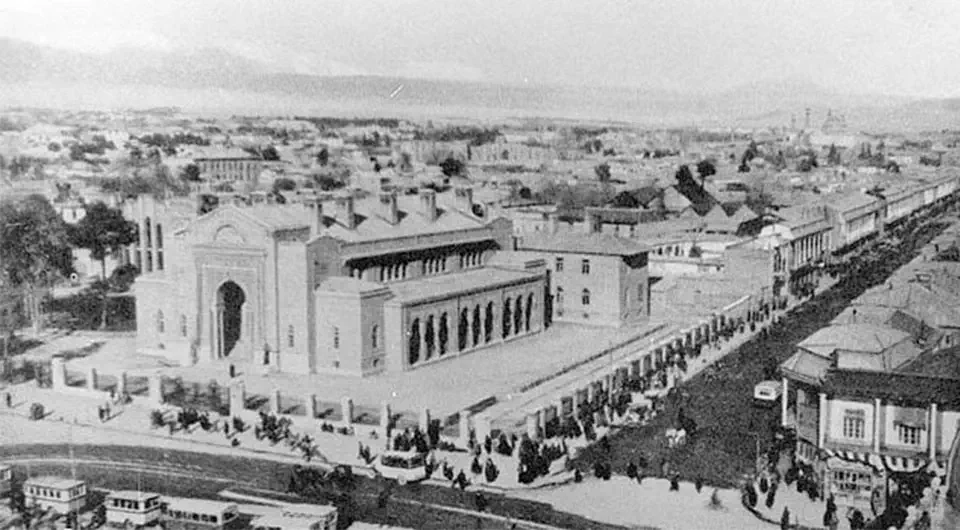

اولین بانک ایران

اولین بانک ایران، بانک شاهنشاهی ایران است که در سال ۱۲۶۷ هجری شمسی (۱۸۸۹ میلادی) تأسیس شد. این بانک توسط بارون جولیوس دو رویتر، موسس خبرگزاری رویترز، و علی اکبر تاجر شیرازی تاسیس شد.

بانک شاهنشاهی ایران، اولین بانک دولتی ایران بود و حق انحصاری انتشار اسکناس را داشت. همچنین این بانک خدماتی مانند سپردهگذاری، وامدهی و نقل و انتقال پول را ارائه میداد.

بانک شاهنشاهی ایران، نقش مهمی در توسعه اقتصادی ایران داشت. این بانک به ایجاد زیرساختهای مالی در ایران کمک کرد و منجر به رشد تجارت و سرمایهگذاری شد.

بانک شاهنشاهی ایران در ابتدا در تهران تاسیس شد. سپس شعبههایی در سایر شهرهای ایران افتتاح کرد. این بانک در سال ۱۳۵۸ و پس از انقلاب ملی شد و نام آن به «بانک ملی ایران» تغییر یافت.

تاریخچه بانکداری در ایران

اولین بانک مدرن ایران، بانک نوین شرقی متعلق به بریتانیا بود که در سال 1206 در تهران افتتاح شد و در شهرهای مشهد، تبریز، رشت، اصفهان، شیراز و بوشهر نمایندگی داشت. این بانک بعدها به بانک شاهنشاهی ایران تغییر نام داد و تا سال 1310 از انحصار انتشار اسکناس و انجام معاملات ارزی برخوردار بود.

در آن دوران نفوذ روسیه در ایران در بخش بانکداری نیز مشهود بود؛ زیرا بانک قرضالحسنه روسیه در سال 1268 در تهران و چندین شهر شمالی تأسیس شد. این بانک تا سال 1295 عمدتاً در خدمت منافع دولت روسیه و شهروندان آن در ایران بود و اسکناس نیز منتشر می کرد. بانک قرضالحسنه روسیه بعدها به تصرف دولت ایران درآمد و به بانک ایران تغییر نام داد.

اولین بانک ایرانی بانک سپه بود که در سال 1303 با نام بانک ارتش پهلوی افتتاح شد با سرمایه صندوق بازنشستگی ارتش تأسیس و هدف اصلی آن مدیریت و تأمین مالی ارتش بود. با اینحال، به سرعت این بانک فعالیت خود را به شهرهای بزرگ گسترش داد و نام، اساسنامه و مأموریت خود را برای رفع نیازهای تجارت و سایر فعالیتهای اقتصادی ایران تغییر داد. بانک سپه برای بیش از 9 سال تبدیل به بزرگترین بانک ایران شد.

اولین بانک ملی ایران، بانک ملی در 28 مرداد 1307 با سرمایه اولیهی 20 میلیون ریال راهندازی شد. فعالیتهای این بانک در ابتدای راه شامل پذیرش سپرده، پذیرش اسناد تجاری داخلی و خارجی و ارائه وام و اعتبار بود اما بعدها یعنی در سال 1310 وظایف انتشار اسکناس و انجام معاملات ارزی را از بانک شاهنشاهی برعهده گرفت.

در دهههای 1338 و 1348 بانکداری در ایران بهدلیل افزایش درآمدهای نفتی، توسعه اقتصادی و برنامههای رفاه اجتماعی با رشد و گسترش سریعی همراه بود. در این دوره چند بانک جدید مانند بانک توسعه صنعتی (۱۳۴۰)، بانک توسعه صادرات (۱۳۵۸) و بانک سازمان تامین اجتماعی (۱۳۵۴) تأسیس شد. همچنین در آن دوران تعداد شعب بانکهای ایرانی نیز از 274 شعبه به 3307 شعبه افزایش یافت.

بانکداری و خدمات بانکی در ایران در آن سالها شامل افتتاح حسابهای پسانداز، گواهی سپرده، اعتبار اسنادی، چکهای مسافرتی و غیره بود.

با این حال، بخش بانکی در ایران پس از انقلاب اسلامی 1357 دستخوش دگرگونی اساسی شد. دولت جدید اعلام کرد که همه بانکها باید بر اساس اصول شریعت بدون ربا فعالیت کنند. این بدان معنا است که بانکها نمیتوانستند وامها یا سپردهها را دریافت کنند و سود بپردازند، بلکه مجبور بودند از قراردادهای مشارکتی در سود یا کارمزد استفاده کنند. دولت همچنین تمامی بانکهای خصوصی را با بانکهای دولتی ادغام کرد. در نتیجه تا سال 1362 تنها 6 بانک تجاری- دولتی در ایران فعالیت میکردند که شامل بانک ملی، بانک سپه، بانک تجارت، بانک ملت، بانک صادرات و بانک رفاه بود.

با اینحال بخش بانکی در ایران در سالهای اخیر دستخوش اصلاحات و تغییراتی برای بهبود عملکرد و کارآیی خود شده است که برخی از آنها شامل خصوصیسازی برخی از بانکهای دولتی. معرفی مؤسسات اعتباری خصوصی، ارائه خدمات ارزهای خارجی و غیره است.